Податкові зміни, необхідні Україні для виконання вимог до держав-членів ЄС

Із 2013 року Україна відстоює свої європейські прагнення. Ці понад 8 років боротьби, нарешті, привели її до історичної миті — отримання статусу кандидата до вступу в ЄС. Однак слід пам’ятати, що країна-кандидат, яка претендує на вступ до ЄС, повинна зробити ряд так званих євроінтеграційних кроків. Тобто виконати чіткі вимоги до законодавства держав-членів.

Міжнародний ключовий експерт з питань оподаткування Програми EU4PFM

Розглянемо необхідні зміни до податкового законодавства України.

Принцип простий — кожне положення правового акту ЄС має бути належним чином імплементоване в національне законодавство кожної країни-члена ЄС, забезпечуючи однакове застосування тих положень оподаткування, які гармонізовані на рівні Союзу.

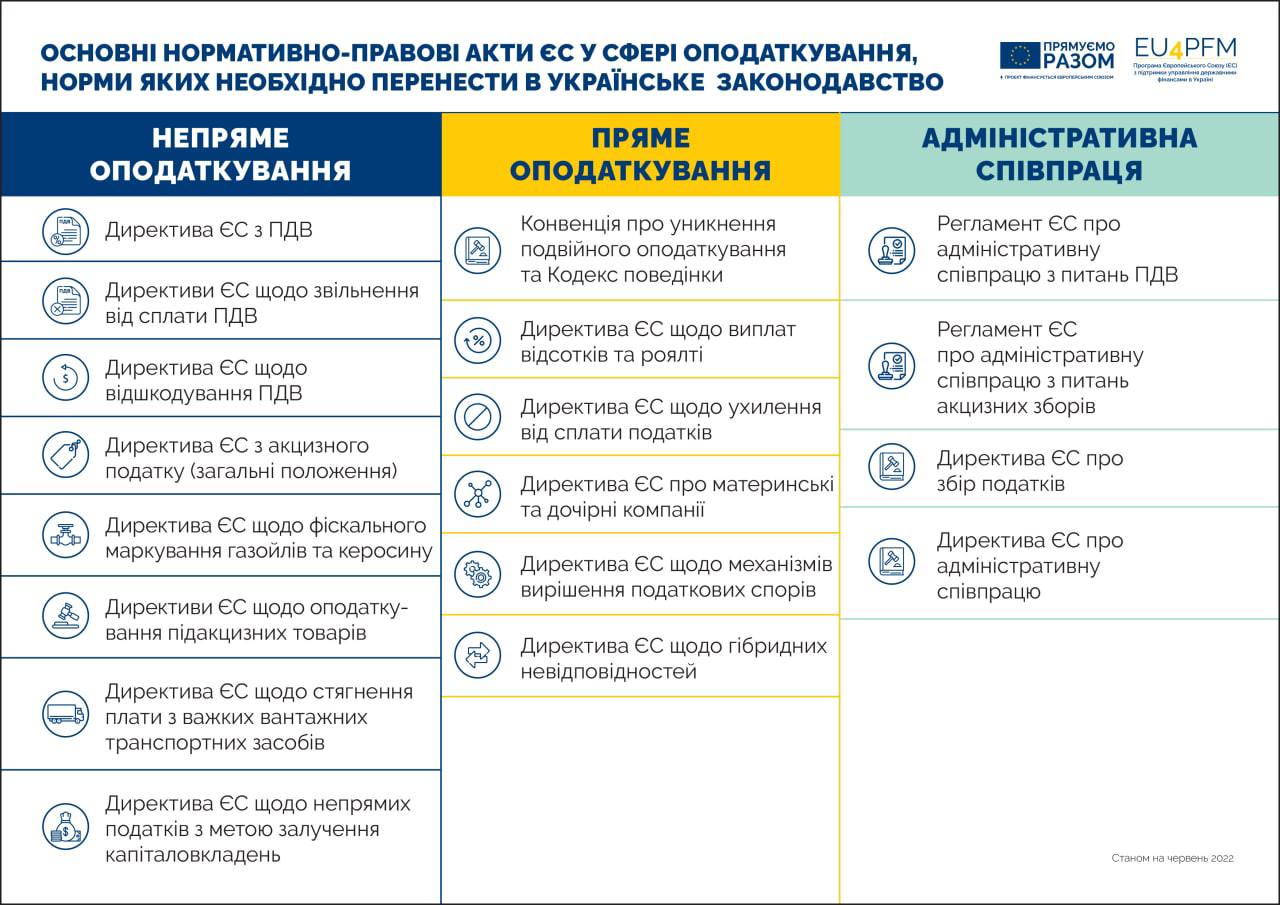

Для країн-кандидатів це тягне за собою підготовку сотень і навіть тисяч сторінок різних законопроєктів. У зв’язку з цим Податковий кодекс України також може бути суттєво змінений. Існує близько двадцяти директив, які потребують гармонізації, і лише два нормативні акти, які вже безпосередньо імплементовані й не потребують змін до чинного законодавства.

Податкова політика ЄС складається з двох компонентів: прямого оподаткування, яке залишається виключною відповідальністю держав-членів, і непрямого оподаткування, яке впливає на вільний рух товарів і свободу надання послуг на єдиному ринку. Існують також правила адміністративної співпраці, які забезпечують належне функціонування податкової системи.

Непряме оподаткування

Оскільки ЄС має власну економічну зону, більшість директив про непряме оподаткування встановлює рівні умови для компаній з усіх держав-членів. Насамперед у частині податку на додану вартість та акцизів.

Угода про асоціацію між Україною та ЄС містить положення про гармонізацію ПДВ та акцизних тарифів. За сприяння проєкту EU4PFM було проведено комплексний аналіз законодавства з ПДВ і виявлено лише незначні його невідповідності Директиві ЄС про ПДВ. Україна також зробила низку кроків до своїх зобов’язань щодо акцизного збору. Хоча офіційні висновки ще очікуються.

Проте є ще кілька директив, які виходять за межі Угоди про асоціацію. Вони регулюють, серед іншого, адміністрування акцизних податків. Зокрема, створення мережі акцизних складів, які відповідають юридичним і технічним вимогам ЄС, однак не встановленню ставок податків. Ця вимога принципово важлива для запобігання обігу та виробництва контрафактів і підробок на єдиному ринку.

Пряме оподаткування

Основний принцип ЄС передбачає баланс між стандартами оподаткування фізичних осіб та юридичних осіб. Насамперед найважливішими є заходи щодо запобігання ухилення від сплати податків та подвійного оподаткування. У зв’язку з цим необхідно імплементувати ряд директив ЄС у національне законодавство.

Сумісність устрою ЄС та стандартів ОЕСР: Україна вже впровадила в національне законодавство певні глобальні, а отже, і європейські стандарти оподаткування щодо подолання ухилення від сплати податків та уникнення подвійного оподаткування. Наш проєкт також доклав зусиль до реалізації вищезгаданих ініціатив. Слід зазначити, що право ЄС у цій сфері є дещо більш вимогливим і потребує подальшої імплементації такого законодавства, як, наприклад, Директива про механізми вирішення податкових спорів у Європейському Союзі.

Адміністративна співпраця

Хоча членство в ЄС не позбавляє країну повної незалежності в прийнятті рішень, воно вимагає певної взаємної інтеграції в обраних сферах. Це безпосередньо стосується податкових органів.

Податкові органи всіх держав-членів співпрацюють для обміну інформацією, проведення спільних заходів контролю та сприяння стягненню податкових боргів. Їхня тісна співпраця має вирішальне значення для виявлення та зменшення податкового шахрайства. На цьому етапі принципове значення має створення правової та адміністративної бази для автоматичного обміну інформацією про фінансові рахунки. EU4PFM підтримує впровадження стандарту автоматичного обміну інформацією як із погляду підготовки законопроєктів, так і розробки необхідних ІТ-рішень.

Повна імплементація устрою ЄС щодо адміністративного співробітництва потребуватиме внесення подальших змін до законодавства, включаючи покладення на бізнес певних зобов’язань щодо збору та надання даних для подальшого обміну між компетентними органами держав-членів. Ці дані включають інформацію з державних реєстрів, інформацію про заробітну плату та доходи резидентів інших держав-членів, дані про операції, які надають платіжні компанії, інформацію з електронних платформ про доходи продавців.

Забезпечення належного застосування імплементованого законодавства ЄС

Та зрештою, недостатньо буде лише розробити та прийняти положення податкового законодавства ЄС. Необхідно розбудовувати адміністративний потенціал податкової адміністрації для застосування таких норм. Крім того, певні ІТ-рішення мають бути запущені. Зокрема, Державна податкова служба України зобов’язана підключитися до:

- Спеціальної захищеної мережі CCN/CSI — спільної ІТ-платформи для здійснення обміну податковою інформацією компетентними органами ЄС;

- ІТ-систем для автоматичного збору та обміну податковою інформацією: даними з державних реєстрів про заробітну плату та доходи резидентів інших країн-членів, дані фінансових установ про рахунки, даними платіжних компаній про операції, інформацією з електронних платформ про доходи продавців тощо;

- VIES (Системи обміну інформацією про ПДВ) для підтвердження ідентифікаційних номерів платників ПДВ економічних операторів, зареєстрованих у ЄС для транскордонних операцій;

- E-commerce та One-Stop Shop (OSS), що спрощує до 95% зобов’язань із ПДВ для транскордонних продавців онлайн, оскільки дозволяє їм реєструватися платником ПДВ в електронній формі в одній державі-члені;

- Відшкодування ПДВ;

- Системи моніторингу за переміщенням акцизних товарів контролю (EMCS) — це система контролю за переміщенням підакцизних товарів (алкоголю, тютюну та енергоносіїв). Понад 100 тис. економічних операторів сьогодні використовують систему, і вона є важливим інструментом для обміну інформацією та співпраці між державами-членами ЄС.

Прямуємо до змін разом!